При тенденции к повышению ставки в стране — обращаем внимание на краткосрочные бумаги, с периодом обращения полгода-год. На таком коротком сроке — стоимость бумаг практически не меняется. После повышения ставки, на рынке будут выпущены более «прибыльные» бумаги, по сравнению с уже обращающимися.

Компания предлагает финансовый консалтинг европейского уровня. Первые пять консультаций курса предполагают освоение начальных сведений о фондовой бирже. Их может получить каждый желающий абсолютно бесплатно.

Инвестор может наполнить свой портфель разными видами активов и в разном соотношении. Чем разнообразнее инвестиционный портфель, тем меньше рисков акции дисней для инвестора. Чтобы понять, что выгоднее — акции или облигации и как их выбирать, нужно разобраться в особенностях этих двух инструментов.

Например, если прибыль по купону за год составляет 10%, то 90% средств инвестируется в облигации. За год, благодаря полученному доходу по купону – стоимость портфеля облигаций сравнится с первоначальными вложениями. Не стоит сразу же отказываться от желания начать торговать облигациями после прочтения вышеизложенного материала.

Получите доступ к экспертным знаниям для более эффективного инвестирования

Обычно этот день совпадает с датой последней купонной выплаты. Текущая доходность— показывает, какой доход вы получите, если купите облигацию по рыночной цене и продадите ее ровно через год. Преобладают нефтегазовый и банковский секторы, в сумме они составляют около 50%. Существенную долю занимают облигации финансовых институтов, в частности ипотечные облигации, а также облигации лизинговых компаний (схема 5).

Для управления риском изменения процентных ставок, трейдеры могут корректировать дюрацию портфеля через фьючерсный рынок. И наоборот, чтобы максимизировать прибыль от ожидаемого количественного смягчения ЦБ, трейдеры могут нарастить дюрацию портфеля. Иногда цены двигаются на основе элементарного спроса и предложения участников рынка. Например, закрытие фонда с уклоном на бразильские активы, может послужить причиной резкого падения цен облигаций Banco Do Brasil без изменения фундаментальных показателей эмитента.

Используют тактику для накопления капитала под определенные цели. Лестница — диверсификация инвестиций с помощью покупки облигаций с разными сроками погашения. В зависимости от финансового бюджета используют от трех до десяти бондов. Стратегия подразумевает гибкое управление капиталом. Облигации различаются главным образом по тому, кто их выпустил.

Как работают облигации

ЕвробондыЕврооблигации номинируются в иностранной валюте и обращаются на международном рынке. Их выпускают как компании, так и государства. Общий объем торгующихся еврооблигаций российских эмитентов по номинальной стоимости составляет $148,252 млрд (согласно данным CBonds на 30 ноября 2021 года). Приставка «евро» не означает валюту выпуска.

Размер купонов известен при покупке облигации. Купоны значительно меньше по сумме, чем дивиденды по акциям, но регулярны и стабильны. Это хорошая форма постоянного пассивного дохода. Обладает богатым успешным торговым опытом, а так же является действующим преподавателем по различным дисциплинам биржевой торговли. Стаж работы на рынке ценных бумаг и инвестиционной деятельности – свыше 10 лет.

Покупка облигаций происходит точно также, как и покупка акций или фьючерсов, т.е. Дюрация – хотите заработать, то как правило это облигации с высокой дюрацией. Также, например, Дюрация может быть сверх низкой всего 39 или еще меньше дня, это может быть из за того, что по этой бумаге ожидается через месяц оферта (через 33 дня вы сможете эту бумагу закрыть).

Если на рынке возможностей для инвестирования нет, трейдер вновь покупает краткосрочные облигации и продолжает анализировать компании. Долгосрочные облигации стратегии “штанга” платят высокие купоны, которые также можно вкладывать в недооцененные выпуски. Занимается инвестиционной деятельностью с 2009г. В работе на рынках использует комплексный подход, сочетая диверсифицированное построение и управление портфелем ценных бумаг с методиками краткосрочной торговли. Выделяет основным в работе методику контроля риска и грамотное хеджирование портфеля, а так же сочетание фундаментального и техническо-объемного анализа.

Чем торговля облигациями отличается от акций или форекса

Занимается инвестиционной деятельностью с 1995 года. В работе на фондовом рынке использует инвестиционные, алгоритмические и арбитражные подходы. Руководит группой трейдеров, ежемесячный оборот которой составляет десятки млрд рублей. Автор и ведущий курса для частных инвесторов «Школа трейдера», а также вебинаров «Утро спекулянта». Надежность облигаций — наиболее безопасными считаются бонды, выпущенные государством и муниципальными органами власти.

Облигационные индексы Московской Биржи

Во-вторых, зафиксируете текущую высокую доходность на долгие годы. На сайте SDG Trade и связанных сайтах компании SDG Consulting предоставляются исключительно обучающие и консалтинговые услуги. Компания не предоставляет услуги открытия счетов, торговли на финансовых рынках и прочих лицензионных услуг. Прохождение обучения не гарантирует получение прибыли на финансовых рынках. Но даже если Вы купили бумаги с рейтингом ААА и 4% выплатами в годовом исчислении, то существует риск реинвестирования.

Но в тоже время на рынке обращаются ранее выпущенные облигации, дающие доходность в 2 раза больше — 12%. Поэтому, стоимость «более доходных» облигаций начинает возрастать до уровня, когда доходность на вложенный капитал составит аналогичные 6% годовых. Инвесторы могут корректировать структуру дюрации портфеля облигаций на основе ожидаемых изменений формы кривой доходностей. Обычно доходность выше для бумаг с дальней датой погашения. Но эта взаимосвязь может измениться, создавая возможности для прибыльного позиционирования портфеля. Второй популярный вид ценных бумаг — облигации.

Рынок инноваций и инвестиций РИИ

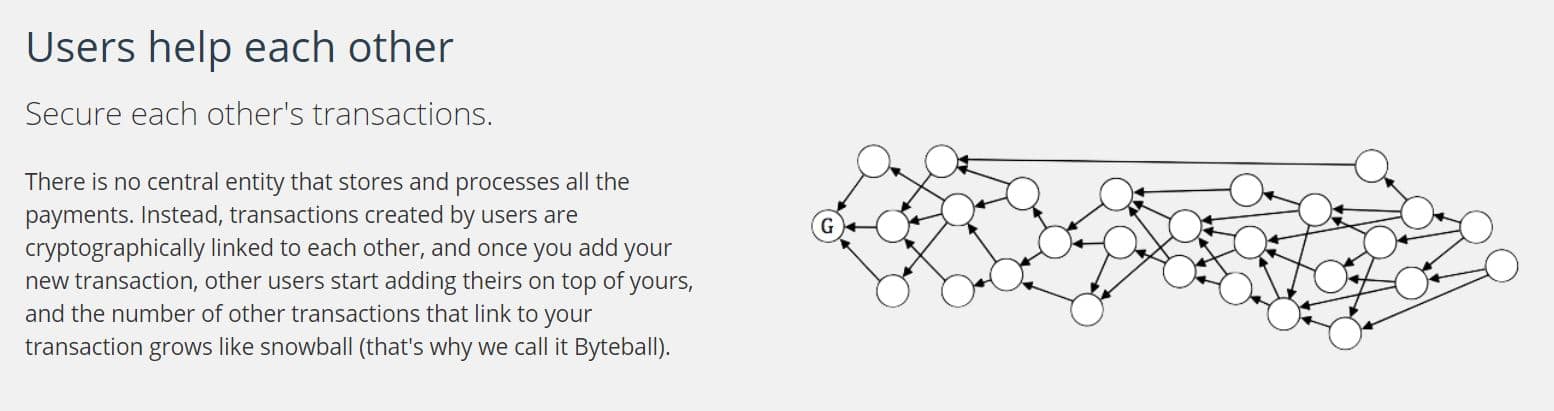

По месту заключения сделок различают биржевой и внебиржевой рынки. Первый предполагает совершение сделки при участии биржи, второй — без ее участия. По способу торговли различают традиционный и компьютеризированный.

Какие облигации подходят для торговли

Чем меньше дюрация, тем меньше риски облигации — и, наоборот, чем больше срок до погашения, тем больше облигация подвержена колебаниям, различным рискам. Этот фактор также часто характеризует надежность облигации. Основной риск инвестора, рабочее место трейдера вложившегося в облигации, — если дела у компании пойдут плохо и она не сможет обслуживать долг, то есть вовремя выплатить купоны и номинал. Если эмитент банкротится, можно потерять значительную часть вложенных в облигации средств.

Продержав бумагу до конца — вы получите убыток 150 рублей с бумаги или около 13%. Дабы этого избежать нужно продавать облигации не дожидаясь погашения. При приближении срока погашения, рыночная цена начинает стремиться к номиналу.

Торговля на Форексе: что нужно знать новичкам?

Спрос и предложение облигации позволяют определить спред между покупкой и продажей. Далеко не все бумаги ликвидные, поэтому важно не покупать такие облигации, которые вы в дальнейшем не сможете продать. Откроем стакан и посмотрим заявки на покупку и продажу. У некоторых облигаций может и вовсе не быть заявок, или например, есть 2-3 заявки на приобретение. Конечно же, в такие инструменты лучше не инвестировать. В следующем примере доходность сначала активно растёт, затем почти так же активно падает.

По таким активам просматривается колоссальный торговый объем, не говоря уже о том, что здесь и спред минимален. Эту информацию нужна инвесторам, не планирующим держать бумаги именно до окончания срока обращения. В таком случае при сохранении уровня дохода, приложение для трейдинга сама стоимость облигации будет снижаться. В то же время, постепенно покупательная способность денег снижается, они «дешевеют» благодаря инфляции. Этот процесс отражается в том, что рост кривой доходности замедляется по мере роста срока до погашения.

Понятно, что руководствуясь вышеизложенными параметрами мы избавимся от бумаг рискованного Мечела и переложимся в более надежный актив. При появлении выпуска облигации с большей доходностью, необходимо переоценить свой портфель. Анализ стоит проводить среди бумаг, обладающих большей прибылью при продаже, чем сумма к оферте. Меньший срок погашения и рейтинг больший или равный, говорит о том, что нам следует добавить облигацию к себе в портфель и избавиться от менее привлекательной бумаги, с инвестиционной точки зрения. Соответственно, следует учесть лимиты, изложенные в первом параграфе этой статьи.

Торговля любыми ценными бумагами сопряжена с некоторой степенью риска. Аналогичная, только противоположенная ситуация, произойдет при повышении ставки. Когда на рынок хлынут новые бумаги в более высокой доходностью, уже никто не захочет брать старые облигации, дающие низкую прибыль. И продавцы вынуждены будут снижать цены, чтобы уравновесить доходность своих бумаг в соответствии со средней по рынку.

Не нужно забывать о том, что облигацию не обязательно держать до погашения, при желании ее всегда можно продать раньше, так что весьма выгодно искать облигацию с высокой доходностью. Другое дело, что при этом возможно не будет гарантии цены, т.е. Инвестиционным уровнем в рейтинговых агентствах S&P, Moody’s и Fitch Ratings, является от BBB- до самого высокого AAA. Все что является меньше этого уровня, называется не инвестиционным или спекулятивным уровнем, и многие такие облигации называют еще мусорными. На самом деле, это не значит, что эта облигация мусор.

Без постановки целей невозможно правильно приумножать средства, а инвестирование будет состоять из набора случайных действий. Штанга — сочетание краткосрочного и долгосрочного инвестирования. Облигации с длинным периодом действия сохраняют фиксированную часть доходов портфеля, а остальные позволяют увеличить размер прибыли, учитывая экономические изменения. Чтобы деньги не лежали на счете мертвым грузом, покупаются надежные долговые бумаги, способные приносить дополнительную копеечку.